第三节 其他衍生工具

一、存托凭证

(一)存托凭证的定义

存托凭证(DR:Depositary Receipt)是指在一国证券市场流通的代表外国公司有价证券的可转让凭证。存托凭证一般代表外国公司股票,有时也代表债券。

存托凭证起源于 1927 年的美国证券市场,是为便利美国投资者投资于非美国股票而产生的。到目前为止,存托凭证(DR)主要以美国存托凭证(ADR) 形式存在,即主要面向美国投资者发行并在美国证券市场交易。就实质而言, 美国存托凭证与全球存托凭证(GDR)无论从法律的、操作的和管理的观点来看,都是一样的,它们都以美元标价,以美元支付,都可以通过与欧洲清算系统联网的美国存券信托公司进行无纸化的帐户交割,“美国”和“全球” 的名称差异仅仅是由于营销方向的不同而引起的差异。

此外,还存在一类国际存托凭证(IDR),其特点在于它是以一种或多种非美国货币计价,且以不记名方式发行。

(二)美国存托凭证(ADR)的市场运作1.有关的业务机构

ADR 业务中涉及以下三个关键机构:

- 存券银行。存券银行作为 ADR 的发行人和 ADR 市场中介,为 ADR 投资者提供所需的一切服务,包括:

作为 ADR 发行人,在 ADR 基础证券的发行国安排托管银行,当基础证券被解入托管帐户后,立即向投资者发出 ADR;ADR 被取消时,指令托管银行把基础证券重新投入当地市场。

在 ADR 交易过程中,负责 ADR 的注册和过户,安排 ADR 在存券信托公司的保管和清算,及时通知托管银行变更股东或债券持有人的登记资料,并与经纪人保持经常联系,保证 ADR 交易的顺利进行。

向 ADR 持有者派发美元红利或利息,代理 ADR 持有者行使投票权等股东权益。

作为 ADR 持有者、发行公司的代理者和咨询者,向 ADR 持有者提供公司及 ADR 市场信息,解答投资者的询问;向基础证券发行公司提供 ADR 持有者及 ADR 市场信息,帮助发行公司建立和改进 ADR 计划,特别是提供法律、会计、审计等方面的咨询和代理服务;协调 ADR 持有者和发行公司的一切事宜, 并确保发行公司符合法律要求。

-

托管银行。托管银行是由存券银行在基础证券发行国安排的银行, 它通常是存券银行在当地的分行、附属行或代理行,负责保管 ADR 所代表的基础证券;根据存券银行的指令领取红利或利息,用于再投资或汇回 ADR 发行国,并向存券银行提供当地市场信息。

-

中央存托公司。指美国的证券中央保管和清算机构,负责 ADR 的保管和清算。美国证券中央保管和清算机构的成员为金融机构,如证券经纪公司、自营商、银行、信托投资公司、清算公司等,其他机构和个人也可以通过与以上成员建立托管或清算代理关系间接地参加证券中央保管和清算机构。

- 美国存托凭证(ADR)的发行

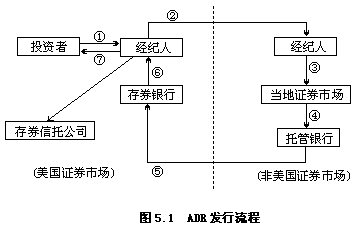

ADR 的发行通常是由美国投资者购买非美国公司的证券来驱动的,其过程如下(见图 5.1):

-

美国投资者委托美国经纪人以 ADR 形式购入非美国公司证券。

-

美国经纪人与基础证券所在地的经纪人联系购买事宜,并要求将所购买的证券解往美国的存券银行在当地的托管银行。

-

当地经纪人通过当地的交易所或场外市场购入所指示的证券,该证券既可以是已经在二级市场上流通的证券,也可以是非美国公司一部分以ADR

形式发售的证券。

-

将所购买的证券存放在当地的托管银行。

-

托管银行解入相应的证券后,立即通知美国的存券银行。

-

存券银行即发出 ADR 交与美国经纪人。

-

经纪人将 ADR

交给投资者或存放在存券信托公司,同时把投资者支付的美元按当时的汇价兑换成相应的外汇支付给当地的经纪人。

- 美国存托凭证(ADR)的交易

ADR 可以和其它任何美国证券一样在美国市场上自由交易,通常有以下两种交易形式:

-

市场交易。这种交易是指在美国市场的 ADR 持有者之间相互买卖, 在存券银行过户,在存券信托公司清算,其交易过程和其它美国证券完全一样。目前市场交易占全部 ADR 交易的 95%左右。

-

取消。当客户指示卖出 ADR 而本地市场无 ADR 买家时,美国的经纪人委托基础证券所在国的经纪人出售基础证券,当经纪人接到已经出售的通知时即把 ADR 交回存券银行,由存券银行取消 ADR,同时存券银行指示托管银行将相应的基础证券解入当地购入该证券的证券商帐户。这里,美国的经纪人负责把外汇按当时的汇价换成美元支付给 ADR 持有者。

(三)美国存托凭证(ADR)的种类1.无担保的 ADR

无担保的 ADR 由一家或多家银行根据市场的需求发行,基础证券发行公司不参与,存券协议只规定存券银行与 ADR 持有者之间的权利义务关系,无担保的 ADR 目前已基本不存在了。

2.有担保的 ADR

有担保的 ADR 由基础证券的发行公司委托一家存券银行发行。发行公司、存券银行和托管银行三方签署存券协议。协议内容包括 ADR 与基础证券

的关系,ADR 持有者的权利,ADR 的转让、清偿、红利或利息的支付以及协议三方的权利义务,等等。采用有担保的 ADR,发行公司可以自由选择存券银行。

有担保的 ADR 分为一、二、三级公开募集 ADR 和美国 144A 规则下的私募ADR。这四种有担保的 ADR 各有其不同的特点和运作惯例,美国的相关法律也对其有不同的要求(见表 5.1)。

根据美国《1933 年证券法》和《1934 年证券交易法》对上述四种有担保ADR 的不同要求以及它们的运作惯例可以发现,对于暂时没有集资需要的 ADR 计划,一级有担保是合适的选择。一级有担保 ADR 可以根据《1934 年证券交易法》12g3—2(b)豁免规则向美国证券与交易委员会(SEC)申请豁免,不需编制符合美国会计准则的财务报表,费用较低。中国国内现有的 B 股 ADR 计划如上海氯碱、二纺机、轮胎以及深房产都是以一级有担保形式建立的。对于有集资需求,同时发