二、互换的演变和发展

(一)初期发展

目前流行的互换交易是从平行贷款演变而来的。平行贷款一般用于支付两种很相似的贷款形式。在七十年代初,英国的中央银行——英格兰银行为了保证英国有充足的外汇储备,加强了外汇管制,采取了美元溢价规定,即当英国公司想要投资国外资产时,须在美元溢价市场上以较高的价格购买美元,但当收回投资出售的美元时,却不能全部在溢价市场上出售美元,因此购买美元者会有部分损失。换言之,政府对购买美元的行为实行扣税来阻止资金外流。许多对外投资需要外币的公司为了节税,便想出了平行贷款的对策。这些英国公司不在英国境内购买美元,而采取借贷方式取得美元。由于有这种需求,有的银行或证券经纪人安排了平行贷款。

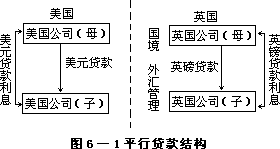

平行贷款涉及到两个国家的母公司,它们各自在国内向对方在境内的子公司提供与本币等值的贷款。例如,美国母公司向其境内的英国子公司贷款, 相对应的是,英国的母公司向美国的子公司贷款,用于相互的投资。见图 6

—1。

平行贷款是两个独立的贷款协议,分别有法律效力,是分别由一母公司贷款给另一国母公司的子公司,这两笔贷款分别由其母公司提供保证,效果相同。平行贷款的期限一般为 5 至 10 年,大多采用固定利率方式计息,按期每半年或一年互付利息,到期各偿还借款金额。如果一方违约,另一方仍须依照合同执行,不得自行抵消,为了降低违约风险,另一种与平行贷款非常相似的背对背贷款就产生了。

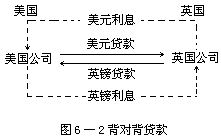

背对背贷款是两个国家的公司相互直接贷款,贷款的币种不同但币值相等,贷款到期日相同,按期支付利息,到期各偿还原借款金额。见图 6—2。

背对背贷款是两国境内的两个公司的直接贷款,尽管有两笔贷款,但却签订一个贷款协议,协议中明确如一方违约时,另一方有权自动从本身的贷款中抵消损失,作为补偿,这使双方贷款风险降低,而一个贷款协议也使文件工作简化了。

1979 年英国外汇管制取消后,平行贷款(或背对背贷款)便作为一个金融创新,或在国际金融市场上作为长期外汇有效的保值工具而继续流行,从资金流程上看,背对背贷款已经非常接近现代的货币互换了。差别最大的是在法律问题上,背对背贷款是借贷行为,在法律上产生新的资产与负债,货币互换则是不同货币间负债的交换或资产的交换,不产生新的资产与负债, 亦即现代的互换不会改变一个公司本来的资产与负债的状态,是一种资产负债表外的业务。两者的经济效果是相同的。

以上是平行贷款演变为货币互换的简单过程,而促使互换金融技术发展的最初外部动因是 1973 年布雷顿森林体系的瓦解。该体系瓦解后,世界各国大都实行浮动汇率,同时,各国的利率也是高低不等,汇率和利率波幅明显增大。而且七十年代两次石油危机曾使世界经济陷于前所未有的停滞性通货澎胀达十年之久。利率水平随同通货膨胀迅速上涨。各国政府虽然在表面上都有利率管理,以及资本移动和外汇汇率的管制措施,但是由于国际金融环境的变化,银行操作水平得到提高,企业对风险回避的要求也更高了。加之电脑、通讯技术的进步,使得各种逃避管制的新的金融工具不断出现,西方工业国为本国金融业适应对外竞争的需要,也纷纷放弃管制,形成金融自由化的局面。这种金融自由化,表现为以价格机制取代人为管制,形成 80 年代以来的金融创新。而互换正是其中应用最广,最能经历时间考验的工具。

据市场资料证实,第一笔真正的货币互换是由“Bos kalisWestminster Group”NV 和“ICI· FinanciaI Limited”之间在 1976 年 8 月进行的, 此后,互换市场首先在英国发育成长。而由于世界银行的介入,使互换市场有了很大的发展。世界银行与国际商业机器公司(IBM)在 1981 年 8 月进行了一笔最为著名的货币互换交易,由于交易双方享有根高的声誉,故在这笔货币互换公布以后,在各大金融市场上造成很大的影响。

利率互换晚于货币互换。利率互换是在 1981 年和 1982 年才出现的,是业务第一线人员长期实践的结果。一个伦敦的银行交易员在从事了多笔的货币交换交易后,认为同样的技术也可用在同一种货币上,资金在不同市场上因为利率不同、计息方式不同和计算方式不同,所以即使是同种的货币也可以进行交换。因为是同种货币,本金的交换没有必要,只需进行利息部分的交换就可以了。而利息也是同种货币,因此只需要进行差额部分的交换即可。有了利息交换的观念后,大约经过一年,才实际有了利率互换交易。利率互换出现虽晚,但由于利率市场,尤其是欧洲美元市场的的广阔,利率互换交易迅速发展,成为交换市场的主流,交易量约占所有交易量的 80%。

(二)互换的演变

- 参与银行的演变。从互换交易产生的基础——平行贷款业务中,我们即可知道银行已经介入,但当时银行和其他中介机构都非常谨慎。第一个突破来自于世界银行与

IBM 公司之间货币互换的特别公告。那时世界银行同意替 IBM 公司支付瑞士法郎和德国马克债务,同时 IBM 公司则替世界银行支付美元债务,促成交易的安排者是萨利蒙兄弟公司。

从此,中介人更广泛接触客户,促使互换交易形成。目前,银行和其他金融机构提供如下互换涉及的各项服务:

-

对各种机构和货币结构的适当咨询;

-

在当事人之间帮助谈判;

-

安排必要的法律文件;

-

处理双方当事人的利益分配;

-

保持任何必要的承诺规则。

- 互换使用者的演变。由于安全方面的原因与大众化的结合,当事人的品质,业务量的增加,以及税务和会计方面的阐述,逐渐使互换业务为国际上认可,使这一金融产品成为大众化的产品。银行和投资银行通过努力扩大客户来源,不断创造费用收入,以其在金融产品上的发明和创新,销售给他们的客户,就像产生了乘数效应那样,吸收了更多的申请者,带来了更多的业务,使之不断普及。

对金融机构来说互换业务的使用者一直是银行。保险公司己将这种产品应用到租赁范围,并期望将来更多的人使用。养老基金也在有限范围使用该项技术,同样也期望增加扩大。政府机构和出口信贷机构也逐渐加入互换使用者行列之中。